Ile kosztuje kredyt? Proste wyliczenia wysokości raty

Rosnące z miesiąca na miesiąc stopy procentowe ciągną w górę raty kredytów i nic nie wskazuje na rychłe odwrócenie tego trendu. Jakie są perspektywy dla kredytobiorców?

Każda decyzja Rady Polityki Pieniężnej (RPP) o podwyżce podstawowych stóp procentowych Narodowego Banku Polskiego, prędzej czy później odczuwalna jest w kieszeni każdego z kredytobiorców. Niekoniecznie bezpośrednio, ponieważ stopy procentowe NBP wcale nie są najpopularniejszą podstawą oprocentowania kredytów. Odnoszą się one głównie do transakcji na linii bank centralny (NBP) – banki komercyjne.

Decyzje RPP nie pozostają jednak bez echa w relacjach banki komercyjne – kredytobiorcy, przekładają się bowiem na notowania wskaźników rynku międzybankowego WIBOR, które są obecnie podstawą ustalania oprocentowania dla większości kredytów udzielanych w Polsce.

WIBOR + marża

Tak właśnie wygląda oprocentowanie kredytu: podstawą jest wskaźnik WIBOR, do którego bank dolicza swoją marżę. Wysokość marży zależy od wielu czynników: okresu kredytowania, zabezpieczenia kredytu, wiarygodności kredytobiorcy itp. W wielu przypadkach może też być przedmiotem negocjacji z bankiem. W przypadku kredytów hipotecznych na zakup domu czy mieszkania zwykle mamy do czynienia z marżą banku na poziomie 2–3%.

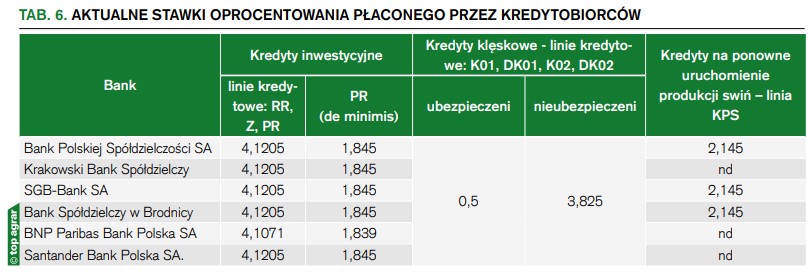

Przy kredytach preferencyjnych z dopłatami do oprocentowania z ARiMR, przy liniach inwestycyjnych mamy do czynienia z marżami na poziomie 2,5%, a przy liniach obrotowych 3,5%. W obu tych przypadkach podstawą oprocentowania jest również trzymiesięczny WIBOR. Łącznie daje to więc oprocentowanie rzędu 6–7%, którego część w przypadku kredytów preferencyjnych spłaca ARiMR.

W przypadku kredytów komercyjnych musimy jednak sami udźwignąć cały ciężar rosnących odsetek, dlatego każda decyzja RPP będzie miała realne konsekwencje finansowe.

O ile wzrośnie rata?

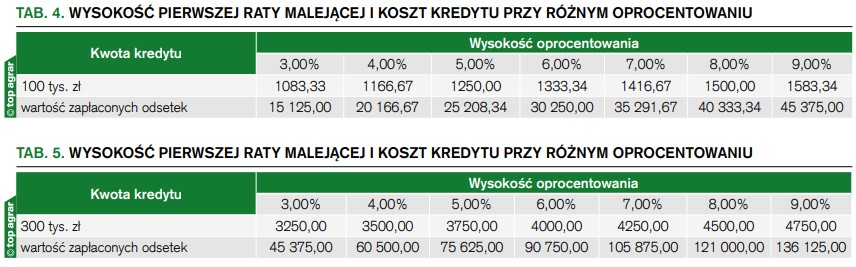

To dziś kluczowe pytanie – o ile wzrośnie rata kredytu, jeśli RPP znów podniesie stopy procentowe i ile tak naprawdę kosztuje mnie dziś pożyczenie od banku pieniędzy? Aby zbytnio nie teoretyzować, przygotowaliśmy dla Was proste wyliczenia wysokości raty i całkowitej należnej bankowi sumy odsetek (bez prowizji i innych opłat bankowych związanych z udzieleniem kredytu). Znajdziecie je w tabelach od 2. do 4., w których porównaliśmy wysokość rat i kwotę należnych bankowi odsetek dla różnych poziomów oprocentowania i dwóch przykładowych kwot kredytu: 100 tys. zł i 300 tys. zł. W obu przypadkach zakładany okres spłat wynosi 10 lat, a raty kapitałowe i odsetkowe spłacane są co miesiąc.

Rozważyliśmy również 2 warianty spłaty: w ratach równych (gdzie mamy do czynienia z jednolitą ratą kapitałowo-odsetkową przez cały okres spłaty), w ratach malejących (gdzie stała jest rata kapitałowa, a odsetki płacimy od kwoty pozostałego do spłaty kapitału). W przypadku rat malejących w tabelach 4. i 5. podaliśmy wysokość pierwszej raty (kapitał + odsetki) po zaciągnięciu kredytu.

Z wyliczeń wynika jasno, że w przypadku kredytu na kwotę 100 tys. złotych, każdy wzrost oprocentowania o 1% (1 punkt procentowy) oznacza, że w okresie kredytowania musimy zapłacić bankowi o około 5 tys. zł więcej z tytułu odsetek, a rata miesięczna rośnie nam o 50–80 zł w zależności od wariantu spłaty (raty równe, raty malejące). W przypadku kredytu zaciągniętego dziś na kwotę 300 tys. zł efekt podwyżki stóp jest jeszcze bardziej wyraźny. Wzrost oprocentowania o 1% oznacza, że przez 10 lat oddamy bankowi o ok. 15 tys. zł więcej z tytułu odsetek.

Jakie perspektywy?

Już dochodzą do nas sygnały o kolejnych podwyżkach oprocentowania spodziewanych w nadchodzących miesiącach, a poziom referencyjnej stopy NBP może zbliżyć się nawet do 7%. Oznacza to, że oprocentowanie kredytów inwestycyjnych może sięgnąć nawet 10%.

gi

fot. Sierszeńska

Grzegorz Ignaczewski

<p>redaktor „top agrar Polska”, ekonomista, specjalista w zakresie dopłat bezpośrednich, PROW i ekonomiki gospodarstw.</p>

Najważniejsze tematy